超半数私募认为2700-2800点位阶段性底部 建议增加大市值蓝筹、高股息等配置

关于2700-2800点一线能否成为阶段性(一个月左右)的市场底部?私募排排网问卷调查结果显示,55.56%的私募表示2700-2800点一线大概率能成为阶段性的市场底部,他们认为市场的估值、基本面会成为市场的重要支撑。44.44%的私募表示当前调整仓位结构非常重要,建议增加在大市值蓝筹、高股息等方面的配置;33.33%的私募表示当下策略应该更加积极,建议仓位、结构、交易都应更加进取。

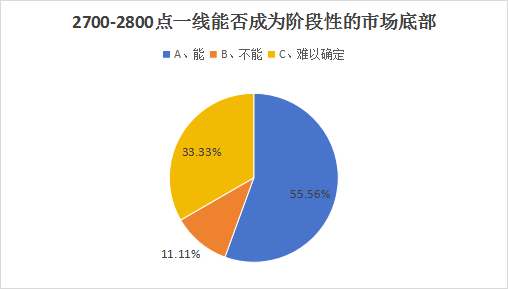

关于2700-2800点一线能否成为阶段性(一个月左右)的市场底部?私募排排网问卷调查结果显示,55.56%的私募表示2700-2800点一线大概率能成为阶段性的市场底部,他们认为市场的估值、基本面会成为市场的重要支撑;33.33%的私募表示难以确定,他们认为尚需进一步观察;11.11%的私募则表示2700-2800点一线不能成为市场阶段性的底部,他们认为市场情绪仍然溃散,投资者减仓压力依然较大,底部时点还需等待。

谈及现阶段市场应该如何应对?私募排排网问卷调查结果显示,44.44%的私募表示当前调整仓位结构非常重要,建议增加在大市值蓝筹、高股息等方面的配置;33.33%的私募表示当下策略应该更加积极,建议仓位、结构、交易都应更加进取;22.22%的私募表示当下应该进行仓位管理,建议仍需适当控制仓位;另外没有私募表示应该增加换手,多参与题材和主题的交易短线机会。

中安鼎盛投资合伙人陈伯仲:当前的市场支撑主要看股息率和美元指数及汇率的取舍,当A股整体的股息率相比于美元和汇率变动加总之后收益更加有吸引力的时候,资金就不愿意冒着汇率风险去买美元资产。当前来看,沪深300的动态PE已经到10倍左右,出于历史上9%的分位数,已经具备了足够的低估值吸引力。现阶段仓位和交易都需要积极应对,这种做法对投资要求很高。对股息率高的资产,买入持有的策略在当前应该是胜率比较高的。

奶酪基金投资经理胡坤超:近期市场低迷或与市场预期降息落空、缺乏对中短期经济增长信心以及衍生品交易等因素有关。目前。沪深300以及上证指数等估值均处于历史较低分位水平。后续来看,尽管我们无法对市场短期走势进行精确的预判,但我们认为在市场悲观的阶段反而是投资布局或逐步加仓的良好时机。基于国家增发万亿国债打开赤字空间、24年美国开始进入降息周期等宏观因素,增量资金有望加入回流市场,对于机构持仓比例以及估值历史分位处于较低水平,但基本面依旧良好的板块和标的,应当着重关注。

从业绩端看,我们认为具备一定比例海外业务且经营稳定的企业,以及成本端具备改善趋势的企业在短期具备更强的业绩确定性。但此外,除了选项中所提及的大市值蓝筹以及高股息等方向的配置,我们认为,消费以及医药医疗板块具备稳定、刚性的需求,中长期行业空间较为清晰,且存在诸多具备行业定价权的优秀龙头公司,对于其中的消费医疗、医疗服务以及高端白酒等细分板块,业绩本身具备稳健增长的特性,在市场整体普遍回调的背景下,估值逐步偏向合理甚至低估,此时,对于以上细分板块可加大关注力度。

绎博投资基金经理王阳林:我们认为市场反转在即。首先在经历了过去两年高通胀导致的加息周期后,通胀成功遏制,尽管降息的节奏和路径存在分歧,但美联储开启降息周期是确定性的,这将推动目前低位的市场估值回升,并有利于海外资金向新兴市场回流,促进中国经济企稳回升;其次当前市场情绪的恐慌达到极致,情绪的切换亦有利于市场回暖。投资策略上,我们依然建议投资者逢低关注护城河深的竞争格局良好的确定性成长性行业的优秀个股,包括人工智能芯片、半导体设备、人形机器人和细胞基因疗法等。

中睿合银研究总监杨子宜:虽然宏观和流动性中长期均有拐点逻辑,但是短期现实确是经济数据持续层压,地方债务和地产去库存均还在演绎之中,长期预期和短期现实出现较大偏离。在这种背景下,中睿仍然坚持市场处在中长期底部区域,短期不确定性较大的观点。这种短期不确定性除了基本面层面以外,还包括一些交易层面的因素,比如近期雪球产品敲入带来股指期货的流动性风险等。这些风险叠加市场的负面情绪,不排除会让指数出现非理性下跌,因此短期市场的底部无法给予明确点位上的判断。

基于资本市场长期投资历史的积累,我们认为在任何市场阶段,风险控制均是投资中最为重要的环节。当前由于短期不确定性仍然较大,因此我们仍需要维持极为保守的仓位中枢,可以较大幅度的规避短期的非理性下跌。同时,我们会一方面积极跟踪宏观数据的变化,等待市场拐点级别的机会;另一方面也会持续关注市场短期的下跌状况,在合适的时机进行抢反弹的短期博弈尝试。

优美利投资总经理贺金龙:今日市场回调一方面基于国内降息的预期落空,叠加雪球敲入和股权质押带来的悲观情绪,另一方面外部环境降息预期转鹰所致。受护盘资金影响,大小盘震荡分化明显,但目前市场是具备底部区域的特征的,无论从企业盈利层面,还是估值历史分位数区间,以及内部流动性环境,以及外围环境的边际递减的影响效应来看,但短期市场见底需要政策利好及数据兑现以及显性利好的催化,方能带来市场情绪扭转。后续重点关注宏观数据及预期表现,流动性变化和政策方向。

在市场情绪拐点阶段,以防御低波的高红利资产作为底仓,结合具备主题、题材的行业景气度的行业执行交易型波段操作,尤其前期释放了悲观情绪,具备超跌反弹的行业是可以作为交易轮动的配置标的。今天盘面来看沪深300的持续放量,为A股安全边际筑底,下行空间较小,上行空间则从胜率角度出发进入配置时点。

钜融资产权益投资部袁美洋:近期市场加速调整,市场对中期经济问题的担忧集中反应,部分标的相对已有一定性价比,超跌反弹可能发生,但短期市场反攻仍有待积极因素积累,目前仍需进一步观察。

当前市场持续调整进一步强化了悲观预期,加速调整时期进行仓位管理是重点,以为后续加仓保留筹码。

壁虎资本风控张哲银:对当前A股的走势,虽然从市场估值和政策上来看,基本面能给市场下行带来支持。但是从投资者信心和特别是机构减仓压力来说,我们认为底部还需要进一步观察。

从基金的仓位管理策略来说当前仍然需要严格控制仓位,把防风险放在第一位。

明泽投资基金经理胡墨晗:从历史经验上看,在市场出现加速下跌现象之时,市场情绪陷入普遍悲观和恐慌,此时往往会是行情的转折点,基于“人弃我取”的逆向投资思维,当前反而是很好的买入时点。国内经济发展向上的基本盘仍然没有变化,阶段性的不利因素已经在市场走势中充分体现,估值分位数已经来到历史级别的低位,这些因素都将成为当前市场的支撑。但在市场还未完全走出底部反转行情之前,在现阶段更建议维持一个攻守平衡的仓位结构。部分高股息标的已被市场过度交易,需要注意估值陷阱。而一些拥有良好业绩表现的国央企标的,同样具有高股息特征,但估值处于相对低位,是很好的防御性标的。在反弹行情中,大市值蓝筹往往也会率先上涨,起到拉动大盘指数的作用。基于攻守平衡的仓位配置思路,建议重点关注大金融、中特估板块。

顺时投资权益投资总监易小斌:除了整数关口的象征意义外,一些前期的低点都被跌穿,目前来看还有两个位置,一个是股灾和熔断后的低点2638,以及2019年行情启动的低点2440,具体的点位只是寻求支撑的依据和心理上的安慰。不过由于快速杀跌的幅度已经比较大,即使市场再度向下,但短期内在资金的直接入场干预下,节奏也会有所放慢,在目前位置可以尝试做做短线的反弹,否则多看少动。

在拐点没有来临之前,控制好仓位依然是首先。因为在最后的杀跌时刻,基本上都是良莠不分,特别是雪球的敲入或者止损盘的涌出,容易形成多杀多的局面,与个股基本面的关联度反而不大,更多的是流动性主导的,所以不管是什么样的行业或主题方向,实际上是很难把握的。

来源:私募排排网

拓展阅读

热门文章

-

*ST左江三季报两收问询 芯片合同5日内完成交付合理吗

2023-11-18 02:25 - 建议公司债券“借新还旧”覆盖债券利息!

2023-11-27 02:26 -

半导体板块涨1.1% 长光华芯涨6.98%居首

2023-11-27 02:25 - 国寿、新华共同发起设立私募基金公司 注册资本共计500亿

2023-11-30 02:02 - 自首,认罪,史上最灰色华人首富,向美国告饶求放过

2023-11-27 02:01 -

申昊科技预计2023年增亏 2020年上市两募资共11.7亿

2024-02-03 02:28

推荐阅读